Для перехода к нулевому чистому уровню выбросов к 2050 году необходимы значительные инвестиции на смягчение последствий изменения климата в странах с формирующимся рынком и развивающихся странах, на долю которых в настоящее время приходится примерно две трети выбросов парниковых газов.

По данным Международного энергетического агентства, чтобы достичь этой амбициозной цели, к 2030 году этим странам потребуется примерно 2 трлн долларов США в год, причем большая часть этих средств должна поступать в энергетический сектор. Это в пять раз превышает запланированные климатические инвестиции в размере 400 млрд долларов США на следующие семь лет.

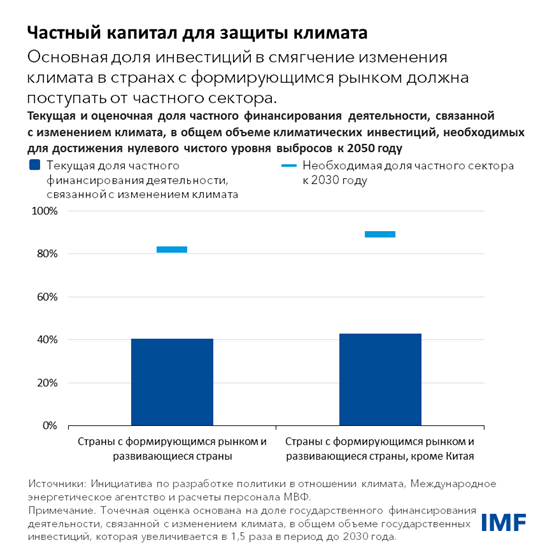

В то же время, по нашим прогнозам, рост государственных инвестиций будет ограниченным, поэтому частному сектору придется внести значительный вклад в покрытие крупных потребностей в климатических инвестициях в странах с формирующимся рынком и развивающихся странах. Как показано в аналитической главе нашего последнего выпуска «Доклада по вопросам глобальной финансовой стабильности», частный сектор должен будет предоставить примерно 80 процентов требуемых инвестиций, а без учета Китая эта доля возрастает до 90 процентов.

Китай и другие крупные страны с формирующимся рынком располагают необходимыми внутренними финансовыми ресурсами, однако во многих других странах отсутствуют достаточно развитые финансовые рынки, которые могут обеспечить значительные суммы частного финансирования. Привлечение международных инвесторов также сопряжено с трудностями, поскольку большинство крупных стран с формирующимся рынком и почти все развивающиеся страны не имеют кредитных рейтингов инвестиционного класса, которых часто требуют институциональные инвесторы. Кроме того, немногие инвесторы обладают опытом работы в этих странах и могут взять на себя повышенные риски.

Весьма сложной задачей является также постепенный отказ от угольных электростанций —крупнейшего источника выбросов парниковых газов в мире (примерно 20 процентов). Большинство электростанций в странах с формирующимся рынком и развивающихся странах пока еще относительно новые. Для их вывода из эксплуатации или перепрофилирования требуются значительные суммы частных инвестиций и государственная поддержка. Некоторые страны сильно зависят от угля, и им потребуется развивать альтернативные источники энергии в относительно короткие сроки.

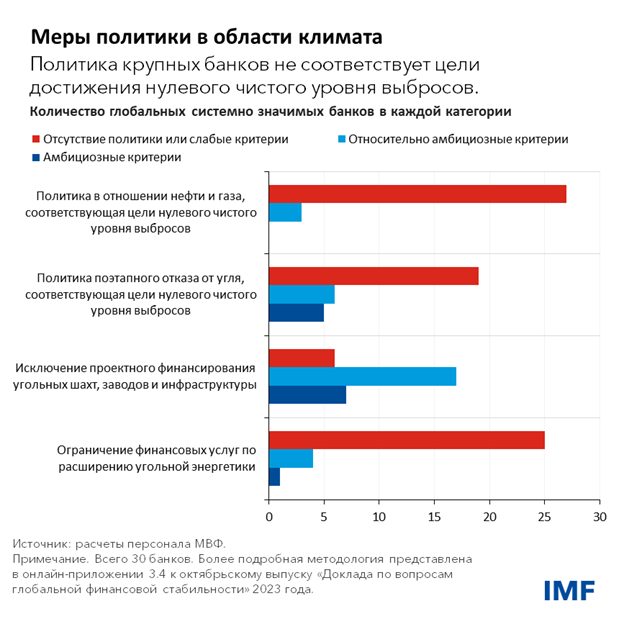

Помимо этих трудностей, меры климатической политики большинства крупных банков и их обязательства по предоставлению средств все еще не соответствуют целям достижения нулевого чистого уровня выбросов, даже в тех случаях, когда они осуществляют меры, направленные на сокращение выбросов.

Между тем, хотя все большее число инвестиционных фондов уделяет приоритетное внимание вопросам экологической устойчивости, это не оказывает существенного воздействия на то, сколько денежных средств предоставляется на удовлетворение значительных потребностей в сфере борьбы с изменением климата. Лишь небольшая часть таких фондов в явной форме ставит целью оказание положительного влияния на климат. Гораздо больше фондов, принимающих инвестиционные решения исходя из факторов, связанных с проблемами окружающей среды, социальным воздействием и корпоративным управлением, не рассматривают вопросы климата в качестве непременного приоритета. Как правило, они учитывают рейтинги ЭСУ при распределении активов в своем портфеле, однако, как мы показываем в нашем последнем выпуске «Доклада по вопросам глобальной финансовой стабильности», эти рейтинги необязательно учитывают воздействие на климат. Инвестиционные портфели, которые в большей степени ориентированы на такое воздействие, могут сильно отличаться от популярных видов портфелей, ориентированных на цели ЭСУ.

Кроме того, страны с уровнем дохода ниже среднего и с низким доходом, как правило, не получают вознаграждения за надлежащие меры экологической и климатической политики. Оценки агентств кредитного рейтинга, присваиваемые этим странам, не в полной мере отражают их готовность к переходу к низкоуглеродной экономике или их подверженность рискам, связанным с невостребованностью активов, из-за высокого уровня углеводородных ресурсов. В финансовой отрасли по-прежнему отсутствует ясное видение того, что представляют собой надлежащие показатели деятельности государства в экологических вопросах.

Для создания привлекательной инвестиционной среды и получения доступа к необходимому частному финансированию деятельности, связанной с изменением климата, в странах с формирующимся рынком и развивающихся странах необходим широкий спектр мер политики. Система установления тарифов за выбросы углерода может стать важным ценовым сигналом для инвесторов, но ее внедрение в достаточно широком масштабе сталкивается с политическими препятствиями.

Необходимо принять ряд дополнительных мер политики в финансовом секторе. Структурные меры, направленные на укрепление основных макроэкономических показателей, развитие рынков капитала и совершенствование управления, являются неотъемлемой частью этого комплекса мер. Они могут помочь повысить кредитные рейтинги и снизить стоимость капитала. Кроме того, они могут увеличить внутренние финансовые ресурсы, имеющиеся в данной стране. Инвесторам требуются более качественные данные, касающиеся климата, для принятия инвестиционных решений. Следует использовать инновационные финансовые решения, такие как смешанное финансирование и инструменты секьюритизации, чтобы начать управляемый процесс поэтапного отказа от производства энергии с использованием угля.

Основное направление политики

Меры политики должны быть переориентированы на новые положительные воздействия на климат, а не на поддержку деятельности, которая уже является благоприятной для экологии, и должны учитывать конкретные потребности стран с формирующимся рынком и развивающихся стран.

Например, в таксономии перехода следует рассматривать виды деятельности, которые со временем могут привести к значительному сокращению выбросов во всех секторах, в том числе в наиболее углеродоемких, таких как сталелитейная, цементная, химическая и большегрузный транспорт. Цели и критерии сокращения выбросов в таксономии перехода могут быть связаны с определяемым на национальном уровне вкладом страны, ее долгосрочными стратегиями и целями сокращения выбросов углекислого газа для конкретных отраслей.

Маркировка об экологической устойчивости по-прежнему слабо используется, и регулирующим и надзорным органам следует установить четкие правила и ужесточить их соблюдение. Им следует позаботиться о том, чтобы раскрытие информации и маркировка для ответственных инвестиционных фондов эффективно повышали прозрачность и целостность рынка, а также обеспечить улучшение соответствия целям в области климата.

На реализацию и достижение желаемого эффекта многих мер политики, которые мы рекомендуем здесь, потребуется время. Между тем, более широкое распределение рисков между государственным и частным сектором имеет решающее значение для стимулирования частных инвестиций в борьбу с изменением климата в странах с формирующимся рынком и развивающихся странах. Многосторонние банки развития и доноры могут сыграть важную роль в поддержке смешанного финансирования, в том числе путем более широкого использования гарантий.

Механизм финансирования МВФ для достижения стойкости и долгосрочной устойчивости может помочь посредством объединения усилий органов государственного управления, многосторонних банков развития и частного сектора в целях содействия финансированию климатических инвестиций. Хотя общий размер этого инструмента, составляющий 40 млрд долларов США, невелик по сравнению с глобальными потребностями в климатических инвестициях, поддерживаемые с его помощью реформы могут помочь привлечь больше частного финансирования деятельности, связанной с изменением климата.

— Основой для этого блога послужила глава 3 октябрьского выпуска «Доклада по вопросам глобальной финансовой стабильности» 2023 года. Главу подготовили Екатерина Грачева, Шарлотта Гард-Ландольфини (соруководитель), Шивани Сингх, Яньчжэ Сяо, Хамид Табарраи и Торстен Элерс (соруководитель) под руководством Прасада Анантакришнана и Фабио Наталуччи. Маркус Бруннермайер был внешним советником.

Прасад Анантакришнан — руководитель Группы политики в отношении климатического финансирования в Департаменте денежно-кредитных систем и рынков капитала (ДДК) Международного валютного фонда. Он руководит целевой группой МВФ по финансированию деятельности, связанной с изменением климата. Прасад возглавлял миссии в рамках Программы оценки финансового сектора в Германии (2022 год), Гонконге (2020 год) и Перу (2017 год), а также участвовал во ФСАП в Индонезии (2016 год). С 2018 года по апрель 2022 года он также возглавлял Группу стратегии и планирования (ДДК). Ранее он работал в Департаменте стран Ближнего Востока и Центральной Азии (2007–2015 годы), в котором руководил миссиями по проведению консультаций в соответствии со Статьей IV в Катаре, Кувейте и Омане, а также принимал участие в миссиях в Бахрейне, Объединенных Арабских Эмиратах и Саудовской Аравии. Он написал книгу «Макроэкономика арабских стран Залива» (Macroeconomics of the Arab States of the Gulf), изданную Oxford University Press в 2013 году, а также имеет ряд других публикаций по вопросам макроэкономики. Имеет докторскую степень и степень магистра коммерции Мумбайского университета и MBA Питтсбургского университета.

Торстен Элерс занимает должность старшего эксперта по вопросам финансового сектора в Департаменте денежно-кредитных систем и рынков капитала МВФ в Вашингтоне с сентября 2021 года. Он является одним из авторов ведущей публикации МВФ «Доклад по вопросам глобальной финансовой стабильности» и специализируется на вопросах устойчивого финансирования, международного банковского дела и рынках производных инструментов. Он временно откомандирован Банком международных расчетов, где он в течение 10 лет работает на разных должностях как в штаб-квартире в Базеле, так и в представительстве БМР в Гонконге. Он имеет докторскую степень по экономике Цюрихского университета (Швейцария), степень магистра экономики Уорикского университета (Соединенное Королевство), и степень магистра делового администрирования Дортмундского университета (Германия).

Шарлотта Гард-Ландольфини — эксперт по вопросам изменения климата, энергетики и финансовой стабильности в Департаменте денежно-кредитных систем и рынков капитала МВФ. Она занимается вопросами экономической политики, исследованиями и надзором, уделяя особое внимание странам с формирующимся рынком и развивающимся странам. До начала работы в Фонде в 2021 году она занимала должность заместителя руководителя подразделения в Министерстве финансов Франции, отвечающего за устойчивое финансирование и климатические риски, а также в Департаменте международной регуляторной политики Управления по рынкам ценных бумаг Франции. Она имеет докторскую степень по экономике Парижского университета Пантеон-Ассас и степень магистра наук в области международной макроэкономики Института политических исследований в Париже, степень магистра в области финансового и корпоративного права Школы права Сорбонны и степень магистра наук в области права и экономики Парижского университета Пантеон-Ассас.

Фабио М. Наталуччи — заместитель директора Департамента денежно-кредитных систем и рынков капитала. Он отвечает за «Доклад по вопросам глобальной финансовой стабильности», в котором приводятся результаты проводимой МВФ оценки рисков для мировой финансовой стабильности. До начала работы в МВФ Фабио занимал должность старшего помощника директора Отдела по вопросам денежно-кредитной политики в Совете управляющих Федеральной резервной системы. С октября 2016 года по июнь 2017 года г‑н Наталуччи был заместителем помощника министра по вопросам международной финансовой стабильности и регулированию в Министерстве финансов США. Г‑н Наталуччи имеет докторскую степень по экономике от Нью-Йоркского университета.